V lednu letošního roku vydal Krajský soud v Českých Budějovicích rozsudek (63 Af 5/2022 – 67), který se zabýval zneužitím daňového práva v případě prodeje obchodních podílů ze strany společníků – fyzických osob do nově vzniklé holdingové společnosti.

Správce daně vyhodnotil založení holdingové společnosti jako účelové a s odkazem na zneužití práva doměřil srážkovou daň, jako kdyby došlo namísto prodeje obchodních podílů k přímé výplatě dividend.

Uvedený rozsudek ilustruje možné myšlenkové pochody správce daně při hodnocení, zda daná transakce má či nemá ekonomický smysl (jiný než vyhnutí se daňové povinnosti). Pohled správce daně na tuto otázku se totiž zpravidla diametrálně rozchází s tím, jak to vidí zúčastněné strany.

S uvedeným rozsudkem souvisí i další rozsudek téhož soudu z října loňského roku (57 A 5/2022 – 28) týkající se zásahové žaloby, v které byla žalující stranou druhá ze společností náležící do holdingu a která vnáší do celé kauzy další poznatky.

O co se v případu jednalo

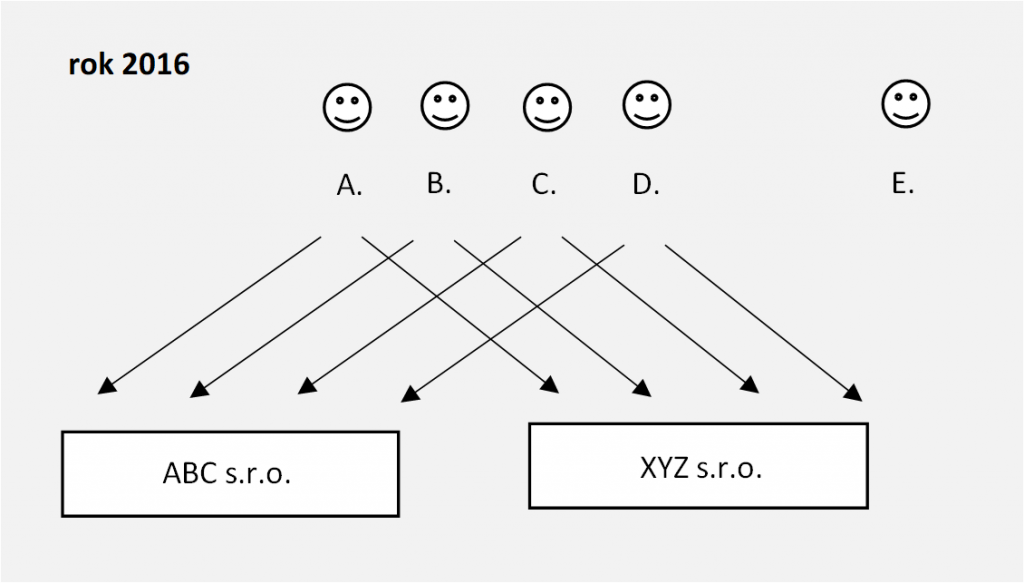

Na začátku příběhu stáli 4 společníci – fyzické osoby, kteří drželi své obchodní podíly ve 2 obchodních společnostech. Jedna z nich působí v oblasti autodiagnostiky, výroby ocelových konstrukcí a zámečnictví, druhá se zabývá pronájmem průmyslových a administrativních budov. Společnosti si pracovně označme jako ABC s.r.o. a XYZ s.r.o. Jeden ze stávajících společníků chtěl svoje podnikatelské aktivity ukončit a z obou společností odejít. Na jeho místo měl nastoupit jiný mladší společník.

Transakce byla zrealizovaná v těchto krocích:

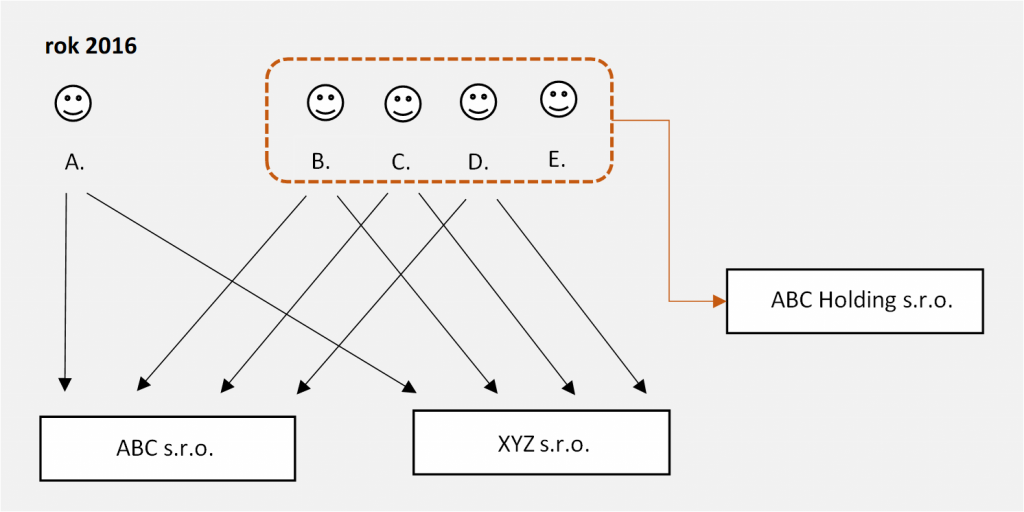

Nejprve byla založená nová holdingová společnost, kterou pracovně nazvěme ABC Holding, s.r.o. V nové společnosti se již neúčastnil společník, který plánoval své podnikatelské aktivity ukončit. Naopak zde již figuroval nový společník. Společnost ABC Holding, s.r.o. vznikla peněžitými vklady společníků do základního kapitálu, který činil 200 tis. Kč. Předmět činnosti holdingu byl uvedený jako správa vlastního majetku, včetně kapitálových účastí.

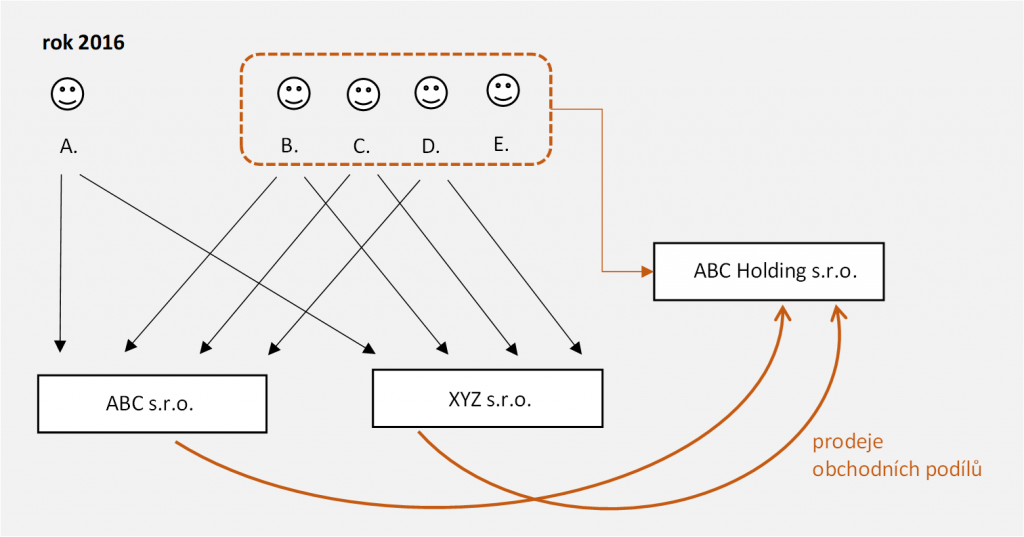

V dalším kroku došlo k prodeji obchodních podílů všech 4 společníků ve společnostech ABC s.r.o. a XYZ s.r.o. do nové holdingové společnosti.

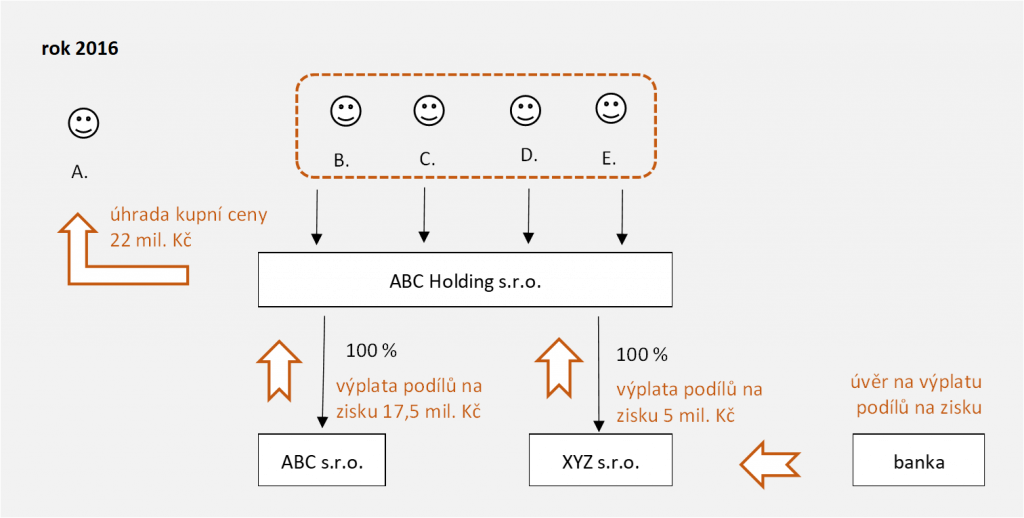

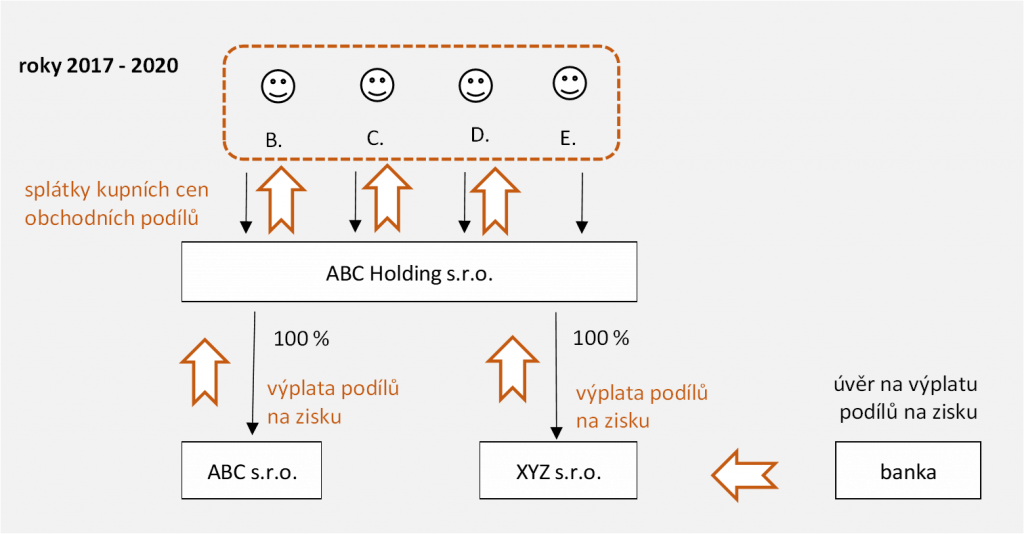

Následovala distribuce zisku ze společností ABC s.r.o. a XYZ s.r.o. do holdingu a následná úhrada kupní ceny za nákup obchodního podílů vůči společníkovi A. Pro realizaci distribuce zisku byl částečně využit bankovní úvěr.

V letech 2018 – 2020 došlo k dále k postupné výplatě podílů na zisku z provozních entit ABC s.r.o. a XYZ s.r.o. do holdingu a současně s tím k postupnému uspokojování závazků ostatních společníků z titulu prodeje jejich obchodních podílů.

Co na to správce daně?

Správce daně a posléze i krajský soud označil transakci za účelovou, vedenou pouze snahou získat daňovou výhodu ve formě nezdaněných finančních prostředků. Vyrozuměli jsme, že správce daně doměřil společnostem ABC s.r.o. a XYZ s.r.o. srážkovou daň, jak kdyby šlo o distribuci podílů na zisku vůči fyzickým osobám, společníkům. A to jak za rok 2016, kdy se jednalo o splacení kupní ceny společníkovi A, který už v holdingu nefiguroval, tak následně i za roky 2017 – 2020, kdy holding z inkasovaných podílů na zisku splácel postupně kupní cenu zbývajícím společníkům.

Správce daně zkonstatoval, že nedošlo k prokázání ekonomického opodstatnění holdingové struktury v roce 2016. Skutečnost, že v následujících letech holding našel uplatnění v podobě jednání o budoucích akvizicích (byť neúspěšných), správce daně označil za nerelevantní pro rok 2016, kterou nelze považovat za prokázání ekonomického opodstatnění holdingové struktury v roce 2016.

Podle správce daně se jednalo o uměle navozený stav, jehož účelem bylo získání daňového zvýhodnění. I pokud by jednotlivé okolnosti případu neměly nestandardní povahu, ve své celistvosti vytváří podmínky pro daňové zvýhodnění.

Jak posuzoval transakci soud

Krajský soud se postavil na stranu správce daně a zkonstatoval, že správce daně dostatečně prokázal naplnění znaků zneužití práva a v tomto ohledu své důkazní břemeno unesl.

Založení holdingové struktury za účelem odkupu obchodních podílů odcházejícího společníka nepovažoval krajský soud za ekonomicky racionální, neboť se nabízely podle soudu jiné, smysluplnější možnosti odchodu ze společností.

Jako příklad uvádí soud výplatu podílů na zisku z jednotlivých společností přímo stávajícím společníkům a jejich následný odkup podílu od odcházejícího společníka, čímž by se dosáhlo téhož (bez daňového zvýhodnění).

Nevěrohodnost tohoto prezentovaného účelu holdingu umocňuje podle soudu tvrzení společnosti, že charakter holdingu byl vlastně pure holding, jehož smyslem bylo pouze držet a spravovat své majetkové účasti na dceřiných společnostech. Uvedený účel ve světle všech popsaných okolností dle krajského soudu nepředstavuje racionální důvod pro vznik holdingové struktury, naopak nasvědčuje jeho pravému účelu, kterým byl zisk daňového zvýhodnění.

Jediné smysluplné vysvětlení vzniku holdingu vidí soud takto:

„Jediné smysluplné vysvětlení vzniku Holdingu a okolností, které provázely tento vznik a jeho následné působení na rozdíl od žalobkyně nabízí daňové orgány, a totiž že těmito postupy bylo primárně zamýšleno vyvést nezdaněné finanční prostředky v podobě nerozdělených příjmů z minulých let z žalobkyně a tyto následně rovněž v jejich podobě osvobozené od daně vyplatit Ing. Č. Případný další žalobkyní uváděný ekonomický efekt v podobě podnikatelské expanze pak měl pouze druhotnou povahu, a to obzvlášť za situace, kdy žalobkyní avizované akvizice realizovány nikdy nebyly.“

Podle soudu se proto jednalo o transakce bez reálného ekonomického významu, jejichž převažujícím smyslem bylo vytvoření podmínek pro získání daňové výhody bývalých společníků.

Očekáváme, že žalobce podá v nejbližších dnech v dané věci kasační stížnost u Nejvyššího správního soudu a budeme proto sledovat, jaký bude finální výsledek. O dalším vývoji vás budeme informovat na stránkách našeho blogu.

Napsat komentář