V září 2022 vydal Krajský soud v Praze rozsudek (sp. zn. 55 Af 4/2020-137), který je zajímavý hned ze dvou důvodů. Vyjadřuje se k institutu zneužití daňového práva a zároveň se týká případu, kdy finanční úřad zpochybnil úroky z akvizičního úvěru při fúzi společností. Obě oblasti s našimi klienty často řešíme a připravili jsme proto krátké shrnutí, o co v případu šlo.

Zneužití daňového práva

Za zneužití daňového práva je zjednodušeně řečeno považováno takové jednání, které je sice formálně právně v souladu se zákonem, ale kterým zároveň daňový poplatník docílí daňové výhody způsobem, který je se smyslem a účelem zákona zcela v rozporu.

Jinak řečeno, je to chování zdánlivě dovolené, jímž má být dosaženo nedovoleného výsledku. Vyhnutí se daňové povinnosti musí být přitom hlavním nebo významně převažujícím cílem posuzovaného jednání.

K takovému jednání se pak pro potřeby stanovení daně nepřihlíží.

Mezi nezákonným zneužitím daňového práva a legální daňovou optimalizací vede velmi nezřetelná hranice a není snadné ji v praxi dobře rozpoznat. Uvedený rozsudek je proto dobrým příkladem toho, jakou optiku při posuzování této hranice použila daňová správa a jak to potom viděl Krajský soud.

O co se v případu jednalo

V posuzovaném případu došlo k poskytnutí úvěru na akvizici obchodního podílu ve společnosti s následnou fúzí. Správce daně neuznal úroky z akvizičního úvěru jako daňově uznatelné s poukázáním na to, že se jednalo o uměle vytvořenou transakci za účelem snížení základu daně.

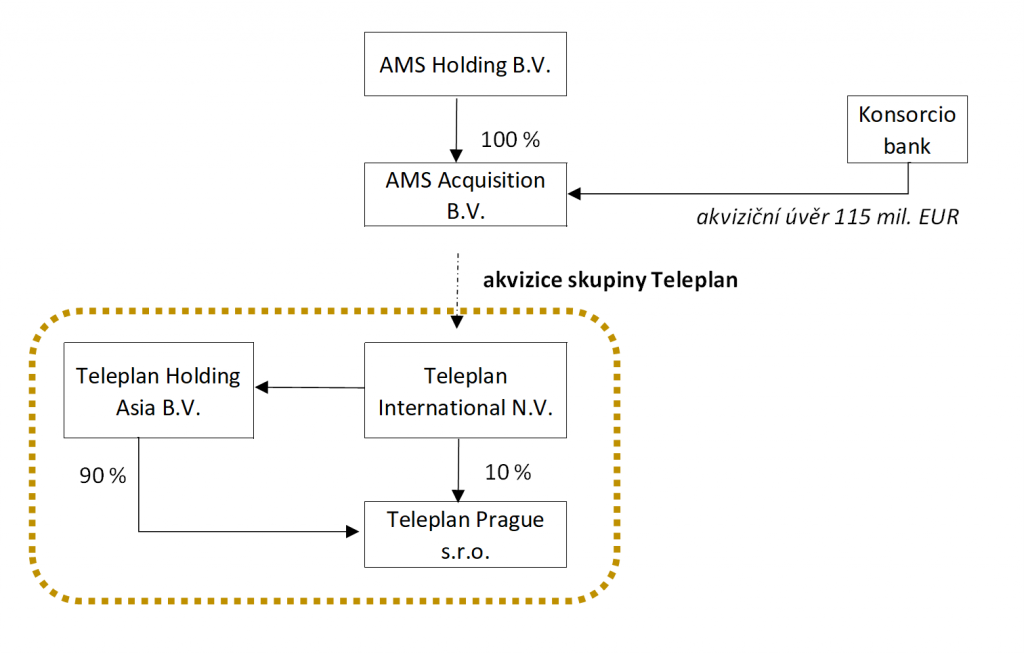

Celá transakce sestávala z několika kroků. Na začátku všeho stál úmysl holandské investiční skupiny Gilde převzít nadnárodní skupinu firem Teleplan. Proces akvizice probíhal tak, že v listopadu 2010 byla založená akviziční společnost AMS Acquisition B.V., jejíž 100% podíl držela společnost AMS Holding B.V. patřící holandské investiční skupině Gilde.

V prosinci 2010 uzavřely společnosti AMS Acquisition B.V. a AMS Holding B.V. s konsorciem bank smlouvu o nadřízeném úvěru s úvěrovým rámcem do výše 115 milionů EUR.

V březnu 2011 pak došlo k akvizici, kdy společnost AMS Acquisition B.V. nabyla s pomocí bankovního financování (115 mil. EUR) akcie společnosti Teleplan International N.V. za cenu 142 mil. EUR. Její součástí byla i česká společnost Teleplan Prague s.r.o.

(Pro zjednodušení uvažujeme v uvedených schématech pouze transakce probíhající v rámci ČR a odhlížíme od skutečnosti, že obdobné transakce probíhaly i v jiných zemích.)

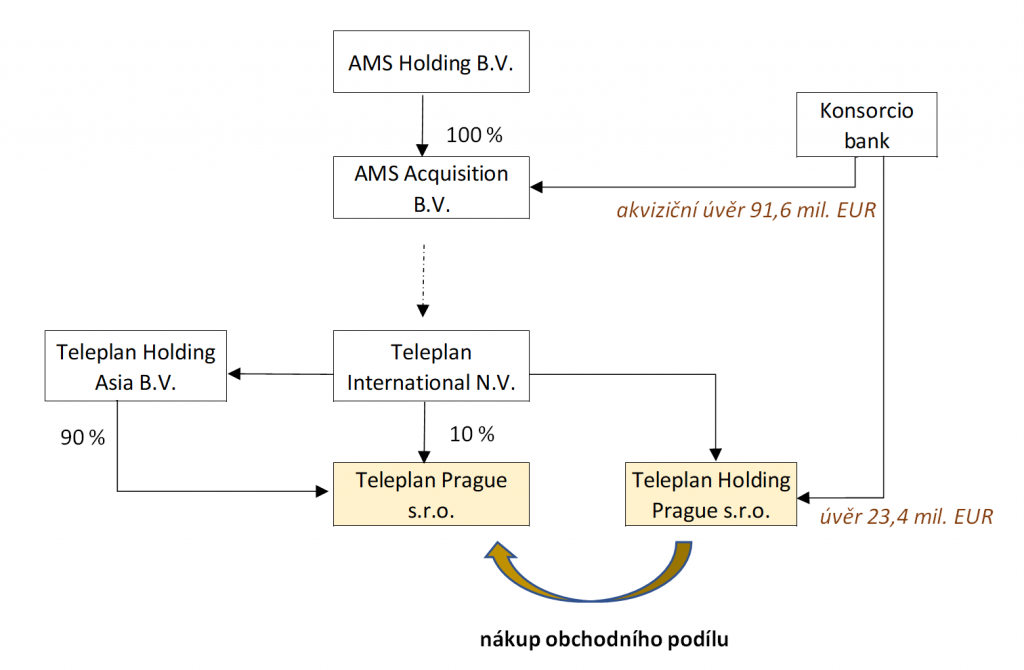

Další posuzované kroky se uskutečnily už na úrovni České republiky. Společnost Teleplan International N.V. koupila v dubnu 2011 prázdnou ready-made společnost, kterou pojmenovala Teleplan Holding Prague s.r.o. Tato společnost nevykonávala žádnou podnikatelskou činnost, neměla žádný majetek ani finanční prostředky a její základní kapitál činil 200 tis. Kč.

V červnu 2011 odkoupila společnost Teleplan Holding Prague s.r.o. od společnosti Teleplan Holding Asia B.V. obchodní podíl ve výši 89,99 % a od Teleplan International N.V. obchodní podíl ve výši 10 %. Část kupní ceny ve výši 23,4 mil. EUR uhradila tak, že přistoupila k akvizičnímu úvěru sjednanému s konsorciem bank. Tím se kupní cena obchodního podílu považovala v úrovni 23,4 mil. EUR za uhrazenou a závazek společnosti Teleplan Holding Prague s.r.o. z nákupu obchodního podílu se transformoval na úvěr.

Zbývající část pohledávky postoupila společnost Teleplan Holding Asia B.V. na společnost Teleplan International N.V., která ji zkapitalizovala formou příplatku do vlastního kapitálu Teleplan Holding Prague s.r.o. Stejně tak byla zkapitalizovaná i pohledávka za prodej obchodního podílu ze strany Teleplan International N.V.

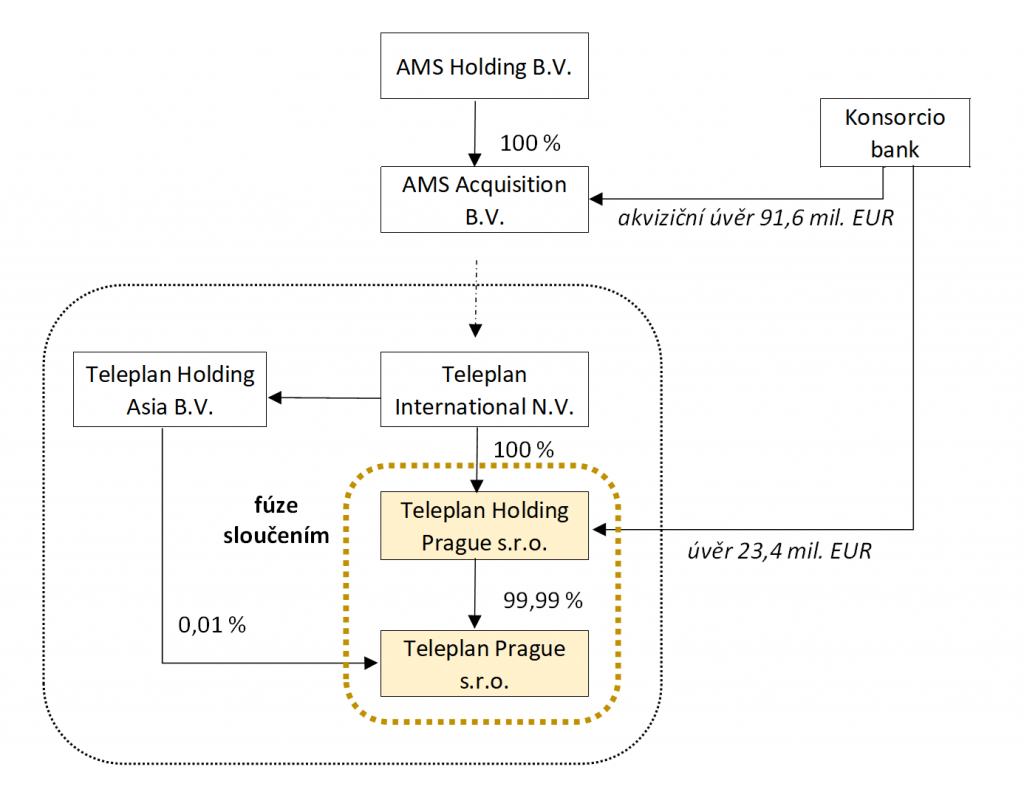

Po této transakci následovala fúze sloučením mezi Teleplan Holding Prague s.r.o. s Teleplan Prague s.r.o. s rozhodným dnem 1. 1. 2011. Ke dni 1. srpna 2011 v důsledku fúze společnost Teleplan Prague s.r.o. zanikla a Teleplan Holding Prague s.r.o. se jako nástupnická společnost přejmenovala na Teleplan Prague s.r.o.

Výsledkem celé transakce bylo stlačení původního akvizičního úvěru na provozní entitu na nižší úrovni v hierarchii skupiny, která reálně generuje zisk. Vyrozuměli jsme, že tento požadavek vzešel přímo od financujících bank a byl součástí úvěrové smluvní dokumentace. Tato skutečnost se ukázala jako velmi důležitá ve vztahu k následnému hodnocení uvedené transakce soudem.

Co na to správce daně?

Společnost Teleplan Prague s.r.o., coby nástupnická společnost, uplatnila úroky a další finanční náklady související s bankovním úvěrem ve zdaňovacích obdobích 2013 a 2014 jako daňově uznatelný náklad podle § 24 odst. 1 zákona o daních z příjmů.

Správce daně tento postup napadl z důvodu, že uvedenou transakci považoval za uměle vytvořenou s cílem snížit základ daně a zkonstatoval, že:

- závazek platit úvěr a související náklady přešly na společnost Teleplan Prague s.r.o. způsobem, který nedává z ekonomického hlediska smysl a nemá žádnou vazbu na zdanitelné příjmy;

- transakce související s přenesením dluhu se jeví jako účelové a bez ekonomického opodstatnění a byly provedeny tak, aby jejich výsledkem společnost získala nelegitimní daňové zvýhodnění;

- transakce neměly žádný jasný a očividný ekonomický smysl, tvrzení společnosti Teleplan Prague s.r.o. ohledně smyslu a účelu transakcí jsou nepřesvědčivá.

Z toho správce daně dovodil, že úroky a finanční náklady související s úvěrem nelze pro zneužití práva daňově uznat.

Jak transakci posuzoval soud?

Soud rozhodl ve prospěch společnosti a neztotožnil se s názorem správce daně, že popsané transakce neměly žádné racionální opodstatnění a že byly uměle vytvořeny pouze za účelem získání neoprávněné daňové výhody.

Objektivní podmínka

Soud zkonstatoval, že při aplikaci institutu zneužití práva je nutné se v prvním kroku vypořádat s otázkou, zda se jednání daňového subjektu a především jeho následek příčí smyslu a účelu daňového práva v té které oblasti (hovoříme o tzv. objektivní podmínce).

Ustanovením, u kterého je nutno posuzovat smysl a účel, je podle soudu § 24 odst. 1 zákona o daních z příjmů, podle kterého se pro účely zjištění základu daně berou v potaz jen takové náklady, které slouží daňovému subjektu k dosažení, zajištění a udržení příjmů. Smyslu tohoto ustanovení se příčí uplatnění úroků z úvěru, který nemá žádnou smysluplnou vazbu na ekonomickou činnost společnosti.

Soud se v tomto ohledu shodl se správcem daně, že bez zohlednění dalších okolností bylo jednání společnosti objektivně rozporné se smyslem § 24 odst. 1 zákona o daních z příjmů.

Subjektivní podmínka

V druhém kroku se soud zabýval otázkou, zda hlavním nebo významně převažujícím cílem posuzovaného jednání bylo vyhnutí se daňové povinnosti (hovoříme o tzv. subjektivní podmínce).

Ta spočívala v zodpovězení, zda transakce měla racionální důvody a zda restrukturalizace nebyla jen formální zástěrkou k získání daňového zvýhodnění. Soud považoval za podstatné, že podmínky, za kterých k převzetí skupiny Teleplan došlo, měly svůj původ u externí banky poskytující úvěr, která si podmínky financování stanovila v rámci úvěrové smlouvy.

Soud zkonstatoval, že podmínky poskytnutí úvěru byly nastaveny externí úvěrující bankou, která je určitě nenastavila úmyslně tak, aby došlo k vytvoření umělé struktury sloužící k získání neoprávněného daňového zvýhodnění. Naopak, soud přisvědčil vysvětlení společnosti, podle kterého banka stanovením daných podmínek chtěla zajistit maximální efektivitu při splácení poskytnutého úvěru jeho stlačením na provozní entity, které reálně generují zisk. Takový postup lze naopak považovat podle soudu za ekonomicky racionální.

Z uvedených důvodu soud zkonstatoval, že pro aplikaci institutu zneužití práva nebyly naplněny příslušné podmínky.

Soud proto napadené rozhodnutí pro chybnou aplikaci institutu zneužití práva zrušil. Správcem daně byla v reakci na to podána kasační stížnost k Nejvyššímu správnímu soudu, na finální výsledek celého sporu si proto musíme ještě počkat.

Věříme, že uvedený rozsudek vnese větší právní jistotu a předvídatelnost do situací, v kterých potenciálně může hrozit, že bude správcem daně označena za zneužití práva. Pokud by Vás výše uvedené zajímalo blíže, neváhejte se na nás obrátit.

Napsat komentář